El Estado nacional está en condiciones de transformar un conjunto de activos financieros en moneda local en fuente de financiamiento. Se trata del equivalente de algo más de 110 mil millones de dólares. El uso estratégico de estas fuentes requiere una cuidadosa programación financiera y monetaria que proteja su integridad y genere un efecto multiplicador de la actividad económica, en el marco de un Plan Nacional de Desarrollo.

Sergio Arelovich

En un cuadro de discusión económica en donde aparecen iniciativas promotoras de la dolarización y/o de consolidación de las prácticas bimonetarias, el contrapunto necesario debe asentarse en la construcción de una épica soberana en defensa de la moneda nacional. Defender la moneda y su poder de compra es defender la integridad nacional.

El propósito de este artículo radica en destacar la relevancia de las fuentes de financiamiento en pesos existentes. Todo plan de desarrollo requiere de la disposición de tales fuentes. Argentina posee importantes fuentes de fondeo en el circuito formal de crédito, además de una reserva en moneda extranjera dentro del país, pero fuera del sistema financiero, en manos de privados.

En adelante, se describen parte de las fuentes de financiamiento del circuito formal en pesos. Dentro de él se destacan, por su magnitud, dos fuentes: 1) las colocaciones en títulos emitidos por el BCRA; y 2) el Fondo de Garantía de Sustentabilidad (FGS) administrado por ANSES.

El Banco Central

Como consecuencia de la política monetaria del Estado Nacional vehiculizada por el BCRA, las entidades financieras poseen altas proporciones de sus recursos prestables colocados en títulos emitidos por la entidad mencionada y en menor medida por el tesoro nacional.

No se trata de un fenómeno reciente, sino del resultado inercial del mantenimiento de conceptos asociados con la mirada ortodoxa del sistema monetario. Tales colocaciones por parte de las entidades financieras reúnen algunas características que podrían ser expresadas del siguiente modo:

- Se utilizan sólo en parte para integrar el efectivo mínimo.

- Funcionan esencialmente como un encaje voluntario remunerado.

- Constituyen un mecanismo astringente en el proceso de circulación monetaria.

- Eliminan el riesgo de incobrabilidad propio de colocaciones en el sector privado.

- Restringen el acceso del sector privado a las operaciones de préstamo.

- Reducen el costo operativo propio de la administración de préstamos a los sectores privado, público y financiero.

- Generan a las entidades financieras una renta real de signo positivo.

- La renta obtenida por las entidades no tributa impuesto a las ganancias excepto por el efecto derivado de la aplicación del ajuste por inflación.

- Casi en su totalidad se trata de títulos en moneda local y todos bajo legislación argentina.

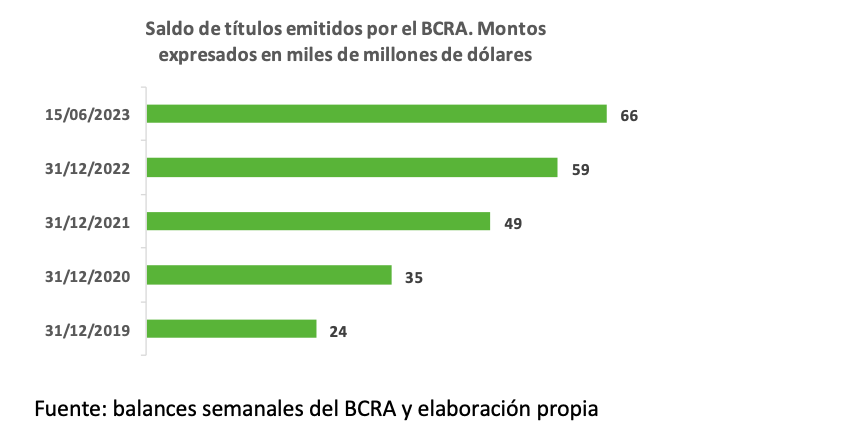

El siguiente gráfico exhibe la evolución de los saldos de tales títulos emitidos por el BCRA desde diciembre de 2019. Para la conversión a dólares se utilizó el tipo de cambio oficial.

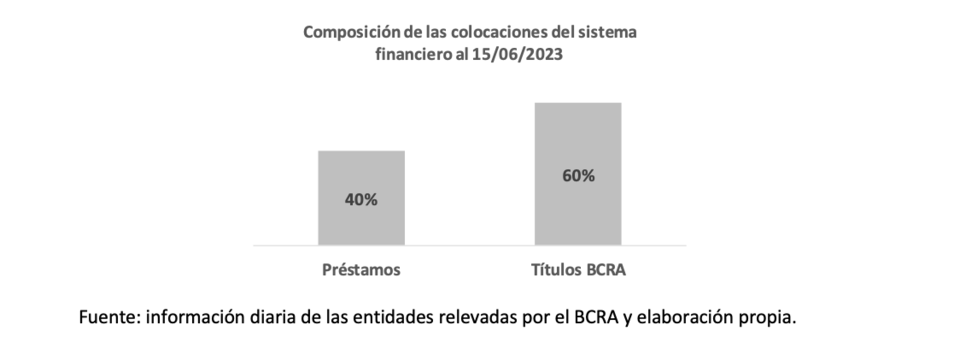

Al 15 de junio de 2023, el sistema financiero residente en el país tenía colocaciones en títulos públicos –principalmente emitidos por el BCRA– por el equivalente a 66 mil millones de dólares. La pregunta inevitable es qué proporción ocupaba este uso de la capacidad prestable en el sistema. El gráfico a continuación lo exhibe al día referenciado más arriba.

El dato puntual del 15 de junio de 2023 es expresión de una tendencia ya consolidada. La porción mayoritaria de la capacidad prestable del sistema no está aplicada a las necesidades del sector real. La composición que muestra el gráfico llegó a ser mayor aun a favor de los títulos emitidos por el BCRA.

Si se analiza de cerca la colocación en préstamos se observa que mayoritariamente se destinan al sector privado. El sector público es escaso demandante de préstamos en el sector financiero porque en general toma dinero mediante emisión de títulos de deuda y por las restricciones de la legislación nacional y/o subnacional de administración financiera, reforzada por los acuerdos fiscales, conceptos heredados del llamado consenso de Washington.

Otro dato relevante es que por cada 100 pesos de préstamos totales colocados, el 25 por ciento estaba compuesto por saldos de financiación de tarjetas de crédito, 13 por ciento préstamos personales y 4 por ciento en préstamos hipotecarios, siempre referido a la información de corte del pasado 15 de junio de 2023. Podría decirse que el sistema financiero se dedica en primer lugar a la administración de títulos públicos y en segundo lugar a la financiación del consumo. En mucho menor escala, esos fondos se destinan al otorgamiento de líneas para la vivienda e inversión productiva en todo su abanico.

Se afirma con recurrencia que Argentina tiene reducido o cerrado el acceso a los mercados financieros internacionales. Si el sistema financiero tiene colocaciones mayoritariamente en pesos por el equivalente a 66 mil millones de dólares, una pregunta posible es cuál es la ventaja que llevaría a buscar financiación provista por entidades no residentes en el país, en moneda diferente de la que tiene curso legal y sujeta a legislación extranjera.

Los argumentos clásicos que se escuchan apuntan al nivel de tasa de interés. Esta lectura siempre debe estar asociada a los ritmos de devaluación del peso, para determinar la tasa real de cada operación. Pero también apuntan al recalentamiento presunto fruto de la expansión de medios de pago.

La toma de préstamos en moneda extranjera con entidades no residentes en el país también genera una expansión de medios de pago y agrega un factor agravante en materia de restricción externa porque obliga a usar parte del excedente de la balanza comercial para atender los servicios de capital e interés. Sin embargo, la deuda con el exterior tiene mejor prensa y artificial prestigio que la tomada en el país.

La Anses

La ANSES emite informes trimestrales relativos a la performance del Fondo de Garantía de Sustentabilidad (FGS). Al cierre del tercer trimestre de 2022, el FGS alcanzaba algo más de 7 billones de pesos, que traducidos a moneda extranjera sumaban a esa fecha aproximadamente 52 mil millones de dólares. Las dos fuentes de financiamiento analizadas, la administrada por el BCRA y por la ANSES, superan el equivalente de 110 mil millones de dólares.

Es necesario repasar la creación del FGS. EL 12/07/2007 por Decreto 897, algo más de un año antes de la reestatización de la administración del fondo de jubilaciones y pensiones que tenía a la red de las AFJPs a su cargo, el gobierno nacional creó un fondo con el propósito de tener una reserva para atender los efectos de eventuales caídas coyunturales de la recaudación de aportes y contribuciones del sistema de seguridad social.

Con la aprobación de la Ley 26.425, en noviembre de 2008, se produjo el cese del ciclo de las AFJPs y el fondo de jubilaciones que administraban pasó a formar parte del FGS. La naturaleza de ese fondo cambió a partir de la reforma, fundamentalmente por la envergadura relativa que pasó a tener el FGS y por la heterogénea composición de sus activos financieros.

Entre 2009 y 2015, el Estado nacional utilizó parte del FGS para financiar el desarrollo de actividades productivas, comerciales y de servicio. Entre los casos de mayor significación puede mencionarse el apoyo a la industria automotriz y el sostenimiento del programa ProCreAr.

Una pregunta pertinente podría ser qué entidades del Estado nacional o incluso de una red federal de los estados provinciales estarían en mejores condiciones de administrar ese fondo, sabiendo que su destino no es pertinente que sea únicamente el de atender las obligaciones de pago de prestaciones previsionales y asignaciones familiares. Quizás el BICE, el CFI, ministerios nacionales, Sociedades del Estado, entre otros, podrían ser los agentes de administración y colocación bajo el paraguas de un Plan Nacional de Desarrollo.

Desafíos

El Estado nacional está en condiciones de transformar un conjunto de activos financieros disponible en moneda local en fuente de financiamiento del desarrollo. Tal como se expresó en párrafos precedentes, las dos fuentes descriptas son equivalentes a algo más de 110 mil millones de dólares.

El uso estratégico de estas fuentes requiere una cuidadosa programación financiera y monetaria que proteja su integridad, que genere un efecto multiplicador de la actividad económica

A partir de ello se abre otro desafío impostergable: desarrollar una épica soberana en defensa de la moneda nacional que apunte en primer lugar a la exteriorización de las tenencias en moneda extranjera, en el país y en el exterior dentro del sistema financiero y en segundo lugar a desdolarizar paulatinamente el funcionamiento de la economía nacional. Es necesario, es posible, es urgente e impostergable.

Publicado en Página/12